親や配偶者などから財産を相続するとき、気を付けておきたいのが相続税です。相続税は財産額だけでなく、相続人の数や適用される控除などによって異なります。知らずに相続すると、思っていたよりも納税額が大きく、支払いに苦労してしまう可能性もあるでしょう。計算方法の理解を深めることが重要です。

また、相続税額の概算を調べる際は、相続税早見表の活用がおすすめです。いざというときに困らないよう、早見表から相続税の概算額を知り、必要であれば専門家に相談してスムーズに相続できるようにしておきましょう。

この記事では、相続税の概要や相続税の対象となる資産、相続税の対象となる人の割合、相続税の計算方法などを解説したうえで、パターン別の相続税早見表と、早見表活用時の注意点をご紹介します。また二次相続まで考慮した準備についても解説しているので、ご自身の相続について考えている方や、財産を相続する予定がある方は、ぜひ参考にしてください。

宮原海斗(株式会社Gen’Z 代表取締役)

宅地建物取引士/相談診断士

横田大樹(株式会社Gen’Z 専務執行役)

宅地建物取引士/相談診断士

目次

- 相続税とは?対象となる財産は?

- 【3ステップ】相続税の計算方法

- 【相続税早見表の見方】相続人が配偶者と子どもの場合

- 【相続税早見表の見方】相続人が子どものみの場合

- 相続税の早見表活用時の注意点

- 相続税の2割加算の対象となる場合

- 二次相続を考慮した準備が必要である理由

- まとめ

相続税とは?対象となる財産は?

そもそも相続税は、どのようなときにかかる税金なのでしょうか。相続税とは何か、まずはその概要を解説します。

「相続財産を取得した際に支払う税金」のこと

亡くなった人つまり被相続人の財産を残された人が受け継ぐことを相続といい、相続財産を取得した際に支払う税金を相続税と呼びます。相続税の納税義務者は原則として個人に限定され、納税する額は相続した財産の金額に応じて変化します。

相続税の申告・納税先と期日は、以下のとおりです。

- 申告・納税先:被相続人の住所地を所轄する税務署

- 申告・納税の期日:相続の開始があったことを知った日の翌日から10ヵ月目の日まで

申告や納税が遅れてしまった場合、延滞税や加算税がかかってしまいます。財産を相続した場合は、必ず期日までに申告・納税するようにしましょう。

相続税の対象となる財産は?

相続した財産すべてが相続税の対象となるわけではありません。非課税となる財産を除く相続財産から債務、葬儀費用などを引いたものが、相続税の対象です。

| 相続税がかかる財産 | 預貯金、株式、土地、建物、生命保険金、死亡退職金 相続時精算課税制度による贈与財産、生前贈与財産など |

|---|---|

| 相続税がかからない財産 | 墓地や墓石などの祭祀財産 生命保険金、死亡退職金のうち一定金額など |

| 相続財産から控除できるもの | 被相続人の債務、葬儀費用など |

- 出典:

相続税の制度は複雑であり、被相続人がどのような財産を所有しているのかを明らかにするのも大変です。相続の手続きを進める際は、適宜専門家に協力してもらいましょう。

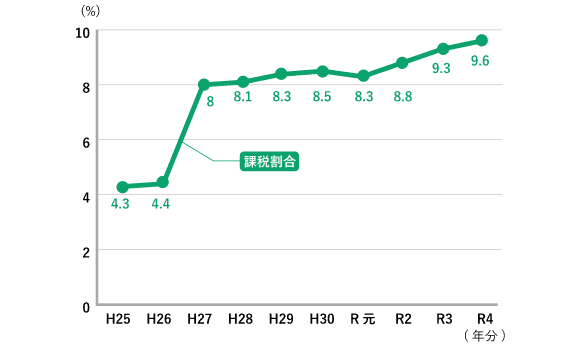

相続税の対象となる人の割合

国税庁の「相続税の申告事績の概要」によると、2022(令和4)年に相続税の対象となった人の割合(以下、課税割合)は9.6%(約10人に1人)で増加傾向です。

課税割合は2015(平成27)年に急増しており、これは同年に相続税における基礎控除額の改正があったためです(詳細は【3ステップ】相続税の計算方法で解説)。

また、日本はインフレ傾向にあり、当面は継続すると考えられています。インフレで不動産価格や株式などの資産価値が上昇すると、今後ますます相続税が多くの人にとって身近なものとなるでしょう。

【3ステップ】相続税の計算方法

相続税の計算方法を、3つのステップに分けて解説していきます。

ステップ1:課税遺産総額を算出する

見落としている財産があると相続税を正確に把握できないため、まず相続税の対象となる財産(課税財産)を明らかにします。専門家などにも相談しながら、確認しましょう。

課税財産が把握できたら、課税財産から基礎控除を差し引き、課税遺産総額を算出します。

- 課税遺産総額=相続税の対象となる財産(課税財産)-基礎控除

- 基礎控除=3,000万円+(600万円×法定相続人の数)

法定相続人とは、民法に定められた相続人のこと。法定相続人には被相続人の配偶者や子ども、親、兄弟姉妹などが含まれており、被相続人に養子がいる場合は以下のルールに従い、養子も法定相続人の数に含まれます。

被相続人に実子がいる場合:養子は1人まで法定相続人の数に含まれる

被相続人に実子がいない場合:養子は2人まで法定相続人の数に含まれる

また、基礎控除額は、2014年12月31日までは「5,000万円+(1,000万円×法定相続人の数)」でした。2015年1月1日以降は現行のように縮小されています。

例えば、法定相続人が2人(妻と子ども1人)の場合、以前までは7,000万円だった基礎控除額が、現行では4,200万円となり、2,800万円少なくなります。前述のグラフで2015年に課税割合が急増しているのはこのためです。

基礎控除額によって課税遺産総額がゼロになった場合、相続税を申告する必要はありません。上記計算式によって課税遺産総額がプラスであれば、次のステップ2に進みましょう。

ステップ2:相続税の総額を算出する

ステップ2では相続税の総額を算出します。

相続税を算出するために、まずステップ1で算出した課税遺産総額を、法定相続分で按分します。法定相続分とは、民法で定められた各相続人の相続分のことで、おもな相続分は以下のとおりです。

- 相続人が配偶者のみの場合:配偶者がすべて相続

- 相続人が子のみの場合:子がすべて相続

- 相続人が配偶者と子の場合:配偶者 1/2 子 1/2

- 相続人が配偶者と父母の場合:配偶者 2/3 父母 1/3

- 相続人が配偶者と兄弟姉妹の場合:配偶者 3/4 兄弟姉妹 1/4

次に、法定相続分で按分したそれぞれの相続税額に速算表を適用させ、各人の相続税額を算出します。

- 相続税の速算表

法定相続分に応ずる取得金額 税率 控除額 1,000万円以下 10% - 1,000万円超から3,000万円以下 15% 50万円 3,000万円超から5,000万円以下 20% 200万円 5,000万円超から1億円以下 30% 700万円 1億円超から2億円以下 40% 1,700万円 2億円超から3億円以下 45% 2,700万円 3億円超から6億円以下 50% 4,200万円 6億円超 55% 7,200万円

最後に、速算表で得られた各人の相続税額を合算し、相続税額の総額を算出します。

ステップ3:相続税の総額を実際の相続分で按分し、各種税額控除を行う

ステップ3では、ステップ2で算出した相続税の総額を、実際の相続分で按分します。

按分後、各人の相続税額に配偶者の税額軽減、障害者控除、未成年者控除等の各種控除を適用して、相続税額を算出してください。

配偶者の税額軽減

取得した正味の遺産額が「1億6,000万円」または「配偶者の法定相続分相当額」のいずれか多い金額までは配偶者に相続税がかからない制度

障害者控除

相続人が85歳未満の障害者である場合、相続税から一定の額を控除する制度

未成年者控除

相続人が相続開始日において未成年者(2022年4月1日以降の相続または遺贈については18歳未満)の場合、相続税から一定の額を控除する制度

【相続税早見表の見方】相続人が配偶者と子どもの場合

ここからは、相続人が配偶者と子どもの場合と、子どものみの場合について、遺産総額の早見表をもとに解説していきます。

まずは、相続人が配偶者と子どもの場合の遺産総額を見てみましょう。

●配偶者あり<法定相続人が配偶者と子どもの場合>※1

単位:万円

| 課税価格※2 | 子ども 1人 | 子ども 2人 | 子ども 3人 | 課税価格※2 | 子ども 1人 | 子ども 2人 | 子ども 3人 |

|---|---|---|---|---|---|---|---|

| 3,600万円以下 | 0 | 0 | 0 | 2億5,000万円 | 2,460 | 1,985 | 1,800 |

| 4,000万円 | 0 | 0 | 0 | 3億円 | 3,460 | 2,860 | 2,540 |

| 5,000万円 | 40 | 10 | 0 | 3億5,000万円 | 4,460 | 3,735 | 3,290 |

| 6,000万円 | 90 | 60 | 30 | 4億円 | 5,460 | 4,610 | 4,155 |

| 7,000万円 | 160 | 113 | 80 | 5億円 | 7,605 | 6,555 | 5,962 |

| 8,000万円 | 235 | 175 | 138 | 6億円 | 9,855 | 8,680 | 7,838 |

| 9,000万円 | 310 | 240 | 200 | 7億円 | 12,250 | 10,870 | 9,885 |

| 1億円 | 385 | 315 | 263 | 8億円 | 14,750 | 13,120 | 12,135 |

| 1億5,000万円 | 920 | 748 | 665 | 9億円 | 17,250 | 15,435 | 14,385 |

| 2億円 | 1,670 | 1,350 | 1,218 | 10億円 | 19,750 | 17,810 | 16,635 |

- ≪本表の前提条件≫

- 本資料は、2024年6月現在の税制・関連法令などに基づき記載しております。今後、税務の取扱いなどが変わる場合もございますので、記載の内容・数値などは将来にわたって保証されるものではありません。個別の税務取扱いなどについては、税理士や税務署などにご確認ください。

- 「配偶者の税額軽減」を法定相続分まで活用するものとします。

- 子どもはいずれも成人とし、孫との養子縁組はないものとします。

- ※1法定相続人とは配偶者と一定範囲の血族(優先順位は①子②直系尊属③兄弟姉妹)で、その組み合わせにより法定相続分が異なり、相続税額に違いが生じます。

- ※2課税価格は、基礎控除額を控除する前の金額です。

[課税価格=相続財産-非課税財産-債務・葬式費用+一定の生前贈与財産]

なお、一定の生前贈与財産とは「暦年課税(1年ごとに完結)による相続開始前3年以内の贈与財産(2027年1月1日~2030年12月31日に相続開始の場合は2024年1月1日から死亡の日までの間の贈与財産、2031年1月1日以降は相続開始前7年以内の贈与財産)」および「相続時精算課税(贈与税と相続税を一体化した制度)による贈与資産」をいいます。

表中の課税価格は相続人が相続する財産の合計額であり、設定された課税価格において、子どもが1人、2人、3人の場合の相続税額を記載しています。なお、本早見表では配偶者控除を法定相続分まで適用しているため、配偶者に相続税はかかりません。

相続人が配偶者と子どもの場合、子どもの人数が増えるほど基礎控除額が増えるため、相続税額も少なくなっています。

【相続税早見表の見方】相続人が子どものみの場合

続いて、相続人が子どものみの場合の早見表を見ていきましょう。

●配偶者無し<法定相続人が子どものみの場合>

単位:万円

| 課税価格 | 子ども 1人 | 子ども 2人 | 子ども 3人 | 課税価格 | 子ども 1人 | 子ども 2人 | 子ども 3人 |

|---|---|---|---|---|---|---|---|

| 3,600万円以下 | 0 | 0 | 0 | 2億5,000万円 | 6,930 | 4,920 | 3,960 |

| 4,000万円 | 40 | 0 | 0 | 3億円 | 9,180 | 6,920 | 5,460 |

| 5,000万円 | 160 | 80 | 20 | 3億5,000万円 | 11,500 | 8,920 | 6,980 |

| 6,000万円 | 310 | 180 | 120 | 4億円 | 14,000 | 10,920 | 8,980 |

| 7,000万円 | 480 | 320 | 220 | 5億円 | 19,000 | 15,210 | 12,980 |

| 8,000万円 | 680 | 470 | 330 | 6億円 | 24,000 | 19,710 | 16,980 |

| 9,000万円 | 920 | 620 | 480 | 7億円 | 29,320 | 24,500 | 21,240 |

| 1億円 | 1,220 | 770 | 630 | 8億円 | 34,820 | 29,500 | 25,740 |

| 1億5,000万円 | 2,860 | 1,840 | 1,440 | 9億円 | 40,320 | 34,500 | 30,240 |

| 2億円 | 4,860 | 3,340 | 2,460 | 10億円 | 45,820 | 39,500 | 35,000 |

- ≪本表の前提条件≫

- 本資料は、2024年6月現在の税制・関連法令などに基づき記載しております。今後、税務の取扱いなどが変わる場合もございますので、記載の内容・数値などは将来にわたって保証されるものではありません。個別の税務取扱いなどについては、税理士や税務署などにご確認ください。

- 子どもはいずれも成人とし、孫との養子縁組はないものとします。

相続人が子どものみの場合、子どもの人数が増えるほど各人の相続税額は減少します。配偶者と子どもがいる場合に比べると、配偶者の税額軽減の制度がないため、子どものみの場合のほうが全体の相続税額が増えています。

相続税の早見表活用時の注意点

相続税の早見表は相続税総額の目安がわかるため便利ですが、注意点もあります。活用時の注意点を2つ見ていきましょう。

課税遺産総額を誤ると相続税総額が異なる

課税遺産総額を正確に把握できていないと、相続税総額に影響することがあるため注意が必要です。

預貯金のみであれば把握しやすいですが、評価が難しい株式や不動産、家族が知らない財産、借金などマイナスの財産もあるかもしれません。これらも含めて相続税を計算しましょう。

課税遺産総額を誤ると、予想以上の相続税を支払う可能性があります。

相続税がゼロでも申告が必要なことがある

相続税の早見表で相続税総額がゼロだったとしても、相続税の申告が必要なこともあります。

例えば、配偶者の税額軽減や、小規模宅地等の特例により相続税がゼロになる場合もあるでしょう。その場合でも、期限までに相続税の申告をしないと、税額軽減や特例の適用を受けられないため注意が必要です。

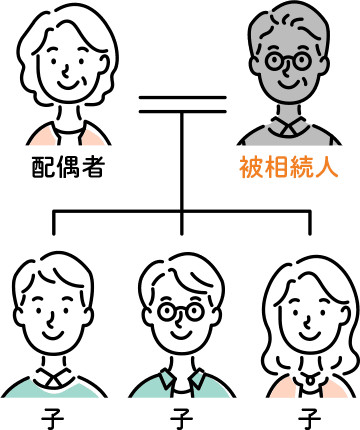

相続税の2割加算の対象となる場合

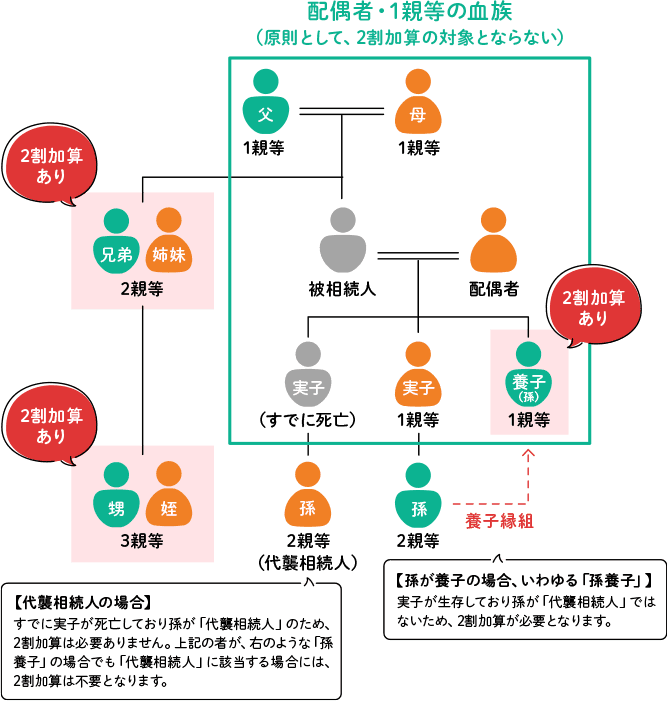

相続税計算で注意すべき制度に、「相続税の2割加算」があります。

この制度は、相続によって財産を得た人が、被相続人の1親等の血族(代襲相続人となった孫(直系卑属)を含む)または配偶者以外の人である場合に適用されます。

相続税の2割加算の対象となる人は、以下の図のとおりです。

出典:国税庁 タックスアンサー「No.4157 相続税額の2割加算」 をもとに作成

制度の対象となった場合、通常の相続税額に相続税額の2割が加算されます。例えば、被相続人の甥が相続人となり、算出した相続税額が100万円だった場合、相続税額の2割加算により、相続税額は120万円です。

二次相続を考慮した準備が必要である理由

相続には一次相続と二次相続があり、二次相続まで考慮した準備も重要です。ここでは、二次相続の概要と注意が必要な理由を解説します。

二次相続とは

二次相続とは、両親の片方が亡くなったあと、もう一方の親が亡くなるときの相続をいいます。

例えば、父親が亡くなり母親と子どもが相続したあと、続いて母親が亡くなり子どもが相続するようなケースです。

上記のように、両親のいずれかが亡くなり発生する1つめの相続を「一次相続」と呼ぶこともあります。

二次相続で注意が必要な理由

一般的に、二次相続のほうが一次相続よりも相続税の負担が重くなるため注意が必要です。具体的な理由を3つ紹介します。

配偶者の税額軽減がなくなるため

配偶者の税額軽減により、取得した正味の遺産額が「1億6,000万円」または「配偶者の法定相続分相当額」までの場合は相続税がかからないため、配偶者が相続税を課される家庭は多くありません。

そのため「配偶者に財産を多く相続させたら相続税を抑えられるのでは」と考える方もいるかと思います。

しかし、必ずしも配偶者が多く相続することが得とは限りません。二次相続では配偶者の税額軽減が適用されないためです。

つまり、一次相続で配偶者が多くの財産を相続してから亡くなると、二次相続で子どもが支払う相続税が高額になる可能性があります。

小規模宅地等の特例が利用できない場合があるため

小規模宅地等の特例とは、被相続人(あるいは被相続人と生計を一にしていた親族)の自宅や、事業で使用した宅地を相続する場合、評価額を最大80%減額できる制度を指します。

減額割合が大きい特例ですが、宅地の種類により、対象者や限度面積・割合などが異なる点に注意が必要です。

例えば、被相続人の自宅を相続する場合、330㎡の面積を限度に評価額を80%減額できます。このとき、配偶者は基本的に特例の適用対象ですが、子どもの場合はいくつかの要件を満たさなければなりません。

つまり、一次相続で小規模宅地等の特例が適用されたとしても、二次相続では適用されない可能性があるのです。

相続人の数が異なるため

二次相続では、残された親(配偶者)が亡くなることで、一次相続のときより相続人が減ります。あらためて確認すると、相続税における基礎控除額を算出する式は、以下のとおりです。

- 基礎控除=3,000万円+(600万円×法定相続人の数)

つまり、相続人が減ることで、基礎控除額が600万円×人数分少なくなります。そのため、二次相続では相続税の金額が大きくなる可能性があるのです。

ここまで、二次相続で注意が必要な理由を3つ紹介しました。相続において適切な財産配分は、家族構成や財産状況など家庭ごとに異なります。特例の適否などは一人で判断するのは難しく、相続税額にも影響が出るため、二次相続まで考慮した相続対策を専門家に相談するとよいでしょう。